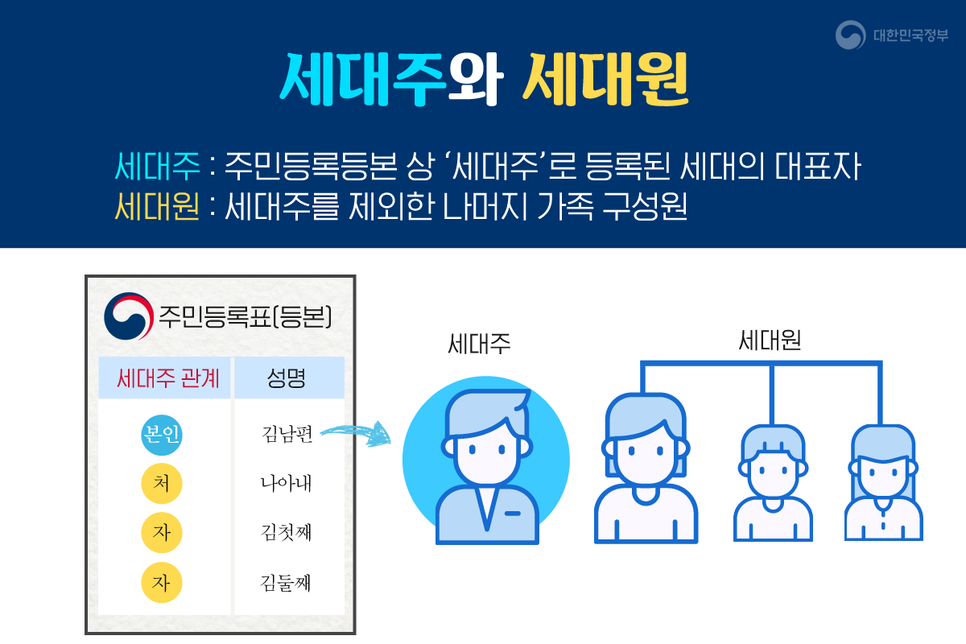

1세대 1주택 비과세 조건 요약 오늘의 내용은 많은 분들이 궁금해 하시는 1세대 1주택 비과세에 대한 내용입니다. 주택을 소유한 대부분의 사람들은 주택 1채를 소유하게 됩니다. 그렇다면 이런 분들이 주택을 매수 또는 매도할 때, 양도세 면제를 받기 위해서는 어떤 조건을 충족해야 하고, 특별공제에 포함되기 위해서는 얼마나 보유해야 하며, 금액에 대한 조건은 있을까요? 그래서 오늘은 이 정보를 이해하기 쉽게 설명해드리도록 하겠습니다. 기준금리가 어느 시점부터 꾸준히 오르면서 아파트 가격에도 영향을 미치고 있습니다. 따라서 1세대 1주택 비과세 조건을 충족시켜 세금을 아끼는 좋은 방법입니다. 더불어 미국이 동결되면서 우리나라도 하락할 것으로 예상되고 부동산 시장도 회복될 가능성이 높습니다. 아파트 매도를 계획하고 계신다면 관련 지식을 알아두면 많은 도움이 될 수 있습니다. 1세대 1주택 비과세에 대해 알아보기에 앞서 양도소득세를 계산하는 방법을 알아보겠습니다. 먼저 양도가액, 취득가액, 필요경비 등 자주 쓰는 단어들은 아마 익숙하실 겁니다. 양도가액은 집을 팔 때 받는 가격이며, 간단히 말하면 매매가액이라고 생각하면 됩니다. 취득가액은 집을 살 때 내는 돈이고, 필요경비는 집을 살 때 드는 비용입니다. 예를 들어 복비라고 하는 부동산 및 법률비용을 참고하시면 됩니다. 이를 바탕으로 양도소득세를 계산하는 방법을 알아보겠습니다. 양도가액에서 취득가액과 필요경비를 뺀 값이 양도소득세입니다. 이 양도소득세에서 장기특별공제를 공제하면 양도소득액이 되고, 여기에서 기본세율을 공제하면 소득세 기준이 되고, 여기에 세율을 곱하고 누진공제를 공제하면 소득세 금액이 되는데, 이것이 양도소득세입니다. 여기서는 장기특별공제를 받는 방법과 기본공제액, 세율, 누진공제에 대해 알아보도록 하겠습니다. 실제 거주 목적으로 주택을 매수하는 사람은 이 세금이 면제되는 혜택을 받게 됩니다. 양도가격이 12억 이하이면 면제되지만, 이를 초과하면 세금을 내야 합니다. 다만 기준보다 1억 원만 더 비싸게 팔았을 때 13억 원에 대해 세금을 내는 것은 불공평하다고 여겨질 수 있으므로 초과분만 내면 되도록 지정되어 있습니다. 따라서 고가 주택 양도로 인한 양도소득세는 13억 원 중 1억 원에 대해서만 세금이 부과된다고 생각하기 쉽습니다. 이를 확인하려면 주택 수, 보유 또는 거주 기간, 규제 지역인지 여부, 12억 이상으로 비싼지 여부를 고려해야 합니다. 세대당 1주택에 대한 비과세 조건 중 장기보유특별공제는 이름에서 알 수 있듯이 주택을 장기간 소유한 경우 주어지는 혜택입니다. 소유기간과 거주기간을 합산하여 공제하기 때문에 고가 주택일지라도 더욱 유리할 수밖에 없습니다. 자세한 내용은 국세청 홈페이지에서 확인할 수 있습니다.